Мировой рынок железной руды вышел из равновесия в начале текущего года, когда крупнейшие экспортеры этого сырья – бразильская компания Vale, австралийские Rio Tinto и BHP Billiton, совместно контролирующие почти 70% рынка (трансокеанские поставки) – отказались от просуществовавшего около 40 лет механизма ценообразования, поменяв годовые контракты на квартальные. Во втором квартале текущего года азиатские и европейские металлурги все же согласились на резкое повышение цен на сырье, стоимость которого была определена в соответствии со средними значениями спотовых ценовых индексов за предыдущие три месяца, однако в третьем возникли проблемы. Основываясь на подъеме цен на руду в марте-апреле, железорудные корпорации потребовали нового скачка, причем, предложенные ими квартальные цены оказались на тот момент почти на 20% выше спотовых.

Это привело к тому, что переговоры об определении стоимости руды на очередной трехмесячный период оказались фактически сорванными. Хотя, по данным Rio Tinto, большинство крупных импортеров руды все же заключили соглашения на условиях производителей, чтобы гарантировать себе бесперебойные поставки, рынок залихорадило. Многие эксперты, включая представителей ведущих железорудных компаний, предлагали альтернативные варианты ценообразования на рынке руды. В частности, специалистами рассматривались варианты ежемесячного установления котировок или перехода на спотовую либо даже биржевую торговлю по образцу современного рынка базовых цветных металлов.

Однако относительная стабильность цен на руду в последние месяцы, похоже, позволила успокоить рынок. По словам генерального директора Rio Tinto Тома Альбанезе, еще недавно выступавшего за максимально `рыночные` принципы торговли железорудным сырьем, именно квартальные контракты кажутся ему сейчас наиболее оптимальными. Аналогичных взглядов придерживается и руководство компании Vale. При этом, вероятность заключения подобных соглашений с потребителями на октябрь-декабрь достаточно высока.

Дело в том, что, если взять за основу средний уровень спотовых цен на сырье в июне-августе (именно такого принципа с месячным лагом придерживается Vale), стоимость руды в четвертом квартале должна быть ниже, чем в третьем. По оценкам Vale, понижение должно составить около 8%, китайские специалисты называют цифры порядка 10-11%, но, так или иначе, бразильская руда должна подешеветь до около $129-133 за т FOB по сравнению со $144,5 за т FOB в третьем квартале.

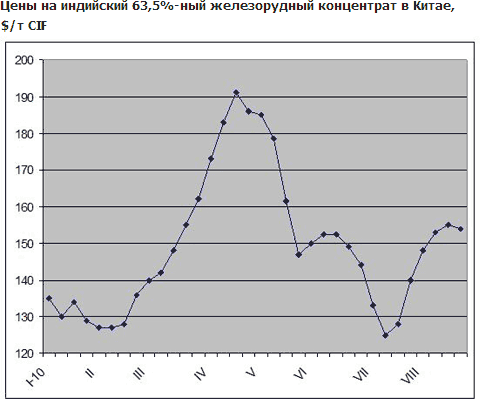

Цены на австралийскую руду должны основываться на спотовых индексах в июле-сентябре, однако, скорее всего, они также будут ниже, чем сейчас. После некоторого подъема в первой половине августа руда в Китае пошла на спад. Стоимость 63,5%-ного индийского концентрата на местном рынке сократилась к концу прошлой недели до $152-153 за т по сравнению с $156-158 за т CIF в начале третьей декады и, по мнению аналитиков, в ближайшее время должна снизиться до менее $150 за т CIF. Благодаря усиленному развитию национальной железорудной отрасли Китаю пока удалось приостановить расширение импорта сырья. За первые семь месяцев текущего года этот показатель составил 360,5 млн. т, что всего на 1,6% больше, чем за тот же период годичной давности, хотя производство стали в стране возросло на 18,4%.

Судя по всему, котировки на австралийскую руду в четвертом квартале будут находиться в интервале $143-148 за т CIF Китай по сравнению с $157-159 за т CIF в июле-сентябре. Это означает, что они будут, примерно, равны спотовым ценам. Таким образом, большинство потребителей, по-видимому, согласятся на подписание квартальных контрактов, окончательно легализовав данный принцип ценообразования.

Кстати, некоторое удешевление ожидается в четвертом квартале и на рынке коксующегося угля. Крупнейший поставщик этого сырья BHP Billiton Mitsubishi Alliance предложил японским потребителям $190 за т FOB по сравнению с $225 за т FOB в третьем квартале. При этом, по мнению специалистов, металлурги даже могут выторговать себе дальнейшие уступки. В отличие от первого полугодия, дефицита коксующегося угля на рынке сейчас не наблюдается вследствие сокращения объемов китайского импорта и расширения поставок из Австралии.

В результате получается, что в четвертом квартале железная руда и коксующийся уголь должны немного подешеветь. С одной стороны, это может повысить прибыльность для металлургов, с другой – улучшит их устойчивость в случае появления неблагоприятных рыночных тенденций в конце текущего года.

Виктор Тарнавский

http://www.rusmet.ru/

В четвертом квартале ожидается понижение цен на железную руду

+380 44 237 XX XX +380 44 237 2567

Идентификатор: 7872

23 июн. 2025 г.