В течение всего августа спрос на стальную продукцию на мировом рынке находился на минимальном уровне и, наверное, это было к лучшему. Ожидаемо незначительные обороты торговли позволили металлургическим компаниям обойтись без понижения цен, которое в иных обстоятельствах, наверное, было бы неизбежным: уж слишком много негативных сигналов получил рынок за последние несколько недель. Однако к концу августа ситуация более-менее стабилизировалась, и теперь у производителей другие задачи. Рост деловой активности в начале осени, как правило, позволяет им поднять котировки. Такая тенденция наметилась в большинстве регионов и в последние дни, хотя вероятность значительного подъема в обозримом будущем выглядит незначительной.

Неблагоприятные обстоятельства

Объективно реальный спрос на стальную продукцию в мире находится на достаточно высоком уровне. По крайней мере, за последние месяцы перепроизводство с падением цен наблюдалось только на американском рынке плоского проката, куда решили вклиниться сразу несколько новых игроков. Возобновление производства на комбинате Sparrows Point, купленном вместе с другими американскими активами `Северстали` компанией Renco, ввод в строй новых мощностей на предприятии Severstal North America, оставшемся в собственности российской компании, расширение выпуска на заводе ThyssenKrupp в Алабаме способствовали не столько опасному превышению предложения над спросом, сколько усилению конкурентной борьбы между поставщиками. При этом, RG Steel (металлургические активы Renco) не гнушалась в этой борьбе откровенным демпингом. Вот и получился в итоге почти 30%-ный обвал цен на горячекатаные рулоны в течение трех месяцев.

В других регионах спрос и предложение оказались более сбалансированными, что и обусловило относительную стабильность котировок несмотря на сокращение видимого спроса в летние месяцы. Производители взяли паузу, а в странах Евросоюза некоторые мини-заводы в июле-августе приостановили выпуск на срок до четырех недель. На многих комбинатах в СНГ, Китае, Корее на этот период были назначены ремонты, что также способствовало ограничению объема предложения.

Летний спад деловой активности позволил металлургам практически без потерь пережить тревожную первую половину августа, когда неблагоприятные новости шли, буквально, одна за другой. Волнения вокруг государственного долга в США привели в конце концов к снижению американского кредитного рейтинга и вызвали изрядную биржевую панику. В Европе обострилась ситуация с задолженностью Греции, Италии и Испании. При этом, более обеспеченные и финансово стабильные члены Евросоюза высказывают все меньше желания безвозмездно помогать своим `бедным родственникам`, а те, в свою очередь, пытаются избежать принятия крайне болезненных и политически самоубийственных мер по сокращению дефицитов бюджета. Наконец, из-за неблагоприятных ожиданий снизились цены на все сырьевые товары, включая нефть и сталь.

Впрочем, проблема заключалась даже не в неблагоприятных сигналах. Финансовые трудности вполне адекватно отражали экономические проблемы западных стран. После достаточно благополучного первого квартала в США и Европе резко сократились темпы роста. При этом, тенденция к продолжению стагнации, очевидно, сохранится и в последние месяцы текущего года. И даже если в ближайшее время не начнется новой волны кризиса, о возможности которой заявляют некоторые уважаемые экономисты, то не стоит ждать и волны заказов со стороны потребительского рынка западных стран и покупателей промышленного оборудования. Это неизбежно окажет негативное воздействие и на экономику восточноазиатских государств, чье благополучие в значительной мере зависит от экспорта, а также – через низкие цены на нефть – ухудшит инвестиционный климат в странах Ближнего Востока, который летом только-только начал отходить после весеннего шока, вызванного политическими событиями в регионе.

Вследствие этого потребители стальной продукции не спешат с новыми закупками. Обычно возвращение покупателей на рынок после летней паузы начиналось уже во второй половине августа. В этом году месяц завершился, а существенного увеличения активности пока не наблюдается. Сделки в целом возобновились, но ведутся еще достаточно вяло, подъема не происходит. В странах Ближнего Востока покупатели также отложили возобновление закупок на после праздников, связанных с завершением Рамадана (30 августа).

Можно предположить, что ожидаемого в сентябре-октябре роста продаж металлурги так и не получат. Безусловно, потребители и дистрибуторские компании выйдут на рынок, поскольку практически все они заканчивают лето с минимальными складскими запасами стальной продукции. Однако в условиях нестабильной экономической ситуации они могут отказаться от крупномасштабных закупок, ограничившись приобретением небольших партий продукции для покрытия ближайших потребностей. Такую политику большинство потребителей стальной продукции вели на протяжении 2009-2010 годов, да и сейчас она выглядит вполне оправданной.

Реализация подобного сценария приведет к появлению дисбаланса на мировом рынке стали, вызванного избытком предложения на фоне слабого спроса. Особенно сложная ситуация может при этом возникнуть в странах, которые в последнее время расширили объемы выплавки стали и производства проката, ‒ прежде всего, в Турции и Корее. В то же время, Китай, очевидно, сохранит относительную стабильность.

Никто не хочет уступать

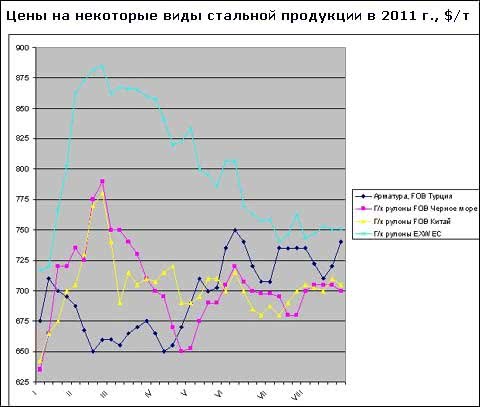

Безусловно, металлургические компании понимают наличие всех этих рисков. Тем не менее (а может, и вследствие этого) многие из них в конце августа приступили к повышению цен. На рынке длинномерного проката, в частности, произошел рост котировок на турецкую арматуру, возросла стоимость конструкционной стали и заготовок в странах Восточной Азии. Китайские и другие восточноазиатские компании также пытаются `пробить` рост цен на листовую сталь несмотря на вялую реакцию потребителей. В США все ведущие производители плоского проката во второй половине августа объявили о его подорожании, а некоторые компании недавно анонсировали второй раунд повышения цен. Российские и украинские экспортеры в конце месяца немного понизили цены, но этим они в целом вернули их на уровень первой половины августа.

Производители стали просто не могут себе позволить значительного сокращения стоимости своей продукции. Цены на сырье остаются высокими. Железная руда к концу августа поднялась на спотовом рынке до самого высокого уровня за последние три месяца, причем специалисты прогнозируют на осень дальнейшее повышение вследствие перебоев с поставками сырья из Индии и повышенным спросом со стороны Китая. Судя по всему, квартальные цены на руду на четвертый квартал будут лишь незначительно отличаться от уровня июля-сентября, причем, возможно, в большую сторону. Аналогичная ситуация наблюдается и на рынке коксующегося угля.

Несмотря на невысокий спрос на всех основных рынках в течение всего лета относительно постоянными остаются и цены на металлолом. Объемы потребления этого сырья стабильно растут вследствие ввода в строй новых мощностей в Турции, Индии, Корее, Китае, некоторых странах Юго-Восточной Азии, в то же время объем предложения остается относительно постоянным. Расширение американского экспорта в первом полугодии текущего года было компенсировано спадом в Японии.

Дополнительным стабилизирующим фактором на мировом рынке лома является Китай, где внутренние цены на этот материал находятся на очень высоком уровне, достигая на некоторых заводах $600 за т с доставкой. При этом, как только цены на импортный материал опускаются достаточно низко, чтобы покрыть 17%-ный НДС и затраты на доставку, китайские компании немедленно начинают скупку лома, забирая с рынка излишки. Именно так, в частности, произошло в июле текущего года, когда китайский импорт лома прибавил более 50% по сравнению с предыдущим месяцем. Представляется, что и в ближайшие месяцы стоимость лома HMS № 1&2 на рынках Восточной Азии и Турции будет колебаться в пределах $450-500 за т CFR, что будет обуславливать относительную стабильность заготовок и длинномерного проката невзирая на реальный уровень спроса на стальную продукцию.

Подобное постоянство выглядит достаточно вероятным и для рынка плоского проката, хотя меткомбинаты, конечно, не имеют таких возможностей по регулированию объемов выпуска как мини-заводы. Однако металлургам просто некуда выступать. Большинство компаний сообщили о снижении прибыли по итогам второго квартала текущего года и, очевидно, будут иметь еще худшие финансовые показатели в третьем. При этом, для многих производителей нынешние цены на горячекатаные рулоны лишь ненамного превышают уровень себестоимости. Именно угроза падения рентабельности до отрицательных показателей стала, в частности, главным стимулом для согласованных действий американских производителей стали.

Поэтому можно предположить, что металлургические компании в начале сентября сделают все возможное для подъема цен, чтобы создать себе максимальное пространство для маневра в следующие месяцы. Если в мировой экономике не случится новых потрясений, обстановка на основных рынках этой осенью должна быть относительно стабильной, что удержит цены на стальную продукцию от обвала. Скорее всего, производители все же не смогут избежать их понижения во второй половине сентября – октябре, однако горячекатаные рулоны в итоге, по-видимому, не опустятся существенно ниже отметки $650 за т FOB даже при реализации неблагоприятного сценария. Следующая же возможность для подъема цен, вероятно, представится не ранее конца текущего года.

Виктор Тарнавский

http://www.rusmet.ru/

Итоги августа на мировом рынке стали

+380 44 237 XX XX +380 44 237 2567

Идентификатор: 9296

23 июн. 2025 г.