Весной этого года ведущие экспортеры железорудного сырья – бразильская компания Vale, австралийские Rio Tinto и BHP Billiton – вынудили потребителей отказаться от просуществовавшей около 40 лет системы ежегодно заключаемых годовых контрактов на поставки руды в пользу более гибких квартальных соглашений. В то время цены на железную руду на спотовом рынке быстро восстанавливались после кризиса, и экспортеры сделали ставку на продолжение этого роста благодаря дальнейшему увеличению китайского импорта.

В 2009 году Китай, продолжающий расширять производство стали, импортировал 628 млн. т руды – на 41% больше, чем годом ранее. На долю этих поставок пришлось две трети объема трансокеанских перевозок данного сырья, оцениваемых специалистами UNCTAD в 895 млн. т. Как предполагали железорудные корпорации, сочетание высоких объемов китайского импорта и увеличение спроса со стороны Европы и Восточной Азии, где металлургическая промышленность в начале 2010 года снова начала наращивать обороты, должно было привести к дефициту железной руды на мировом рынке и соответственно подъему цен.

Существовавшая ранее система годовых контрактов с фиксированными ценами обеспечивала рынку стабильность, гарантируя определенный уровень доходов поставщиков и давая возможность потребителям прогнозировать затраты на сырье. Спотовые цены могли в течение года значительно отличаться от контрактных, но до последнего времени обороты на этом рынке были незначительными. На таких условиях обычно продавалась индийская руда, поставлявшаяся в Китай. Однако в 2009 году китайские компании отказались от заключения годовых контрактов, из-за чего были вынуждены приобретать руду на спотовом рынке и у крупнейших поставщиков из Бразилии и Австралии. Оборот такой торговли, по данным некоторых аналитиков, составил порядка 450-500 млн. т, что примерно соответствовало объемам поставок сырья по долгосрочным контрактам. При этом, спотовые цены, по большей части, значительно превышали контрактные, что принесло экспортерам дополнительные доходы. Очевидно, именно они и вызвали у них желание максимально приблизить контрактный рынок железной руды к спотовому.

Цены на руду во втором квартале 2010 года, открывавшем 2010/2011 финансовый год, были установлены исходя из среднего уровня спотовых индикаторов за предшествовавшие три месяца (январь-март у одних экспортеров и декабрь-февраль у других). В условиях стабильного роста спотовых цен на железорудное сырье эти условия были приняты потребителями.

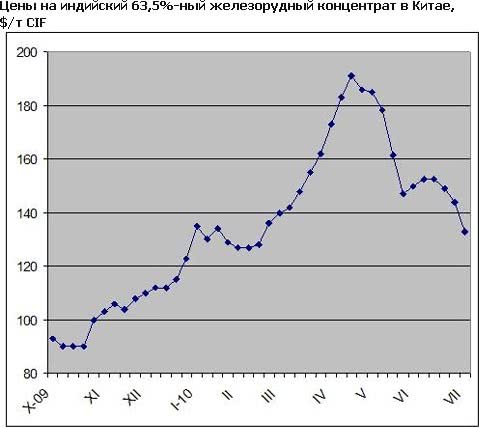

Но уже при подготовке контрактных цен на третий квартал возникли проблемы. Стоимость железной руды на спотовом рынке в марте-апреле резко взлетела вверх под влиянием подъема на мировом рынке стали и дальнейшего расширения китайского импорта. В мае цены начали падать, но все еще оставались достаточно высокими. Вследствие этого поставщики железной руды установили стоимость своей продукции на третий квартал на уровне около $147 за т FOB Австралия для материала с 62,5% железа, что, примерно, на 35% превышало показатели второго квартала ($110-115 за т FOB). С учетом доставки это соответствовало $157-159 за т CIF Китай.

Однако уже в конце мая спотовые цены оказались ниже предполагаемого квартального уровня, а во второй половине июня на рынке и вовсе произошел настоящий обвал. Из-за падения цен на стальную продукцию внутри страны и вступающей в силу с 15 июля отмены возврата НДС экспортерам стали большинство металлургических компаний Китая были вынуждены приступить к снижению объемов выпуска. Соответственно, китайские компании резко сократили закупки железорудного сырья за рубежом, предпочитая использовать накопленные в портах обильные запасы сырья.

В начале июля цены на 63,5%-ный индийский концентрат на спотовом рынке понизились до $130-135 за т CIF, сократившись, примерно, на 30% по сравнению с пиком середины апреля. При этом, объем закупок по-прежнему остается мизерным, так что аналитики предсказывают дальнейшее падение цен. Судя по всему, уже на следующей неделе они опустятся до менее $130 за т CIF, что практически будет соответствовать уровню контрактных цен на апрель-июнь, а до конца лета ожидается их снижение до $115-120 за т CIF. Как считают специалисты, вполне вероятно, что спрос и цены на железную руду не восстановятся и в четвертом квартале.

Таким образом, у металлургических компаний в настоящее время решительно нет никаких стимулов для заключения квартальных контрактов на тех условиях, на которых настаивают экспортеры. Судя по всему, полного отказа от подписания долгосрочных соглашений не будет, поскольку потребителям нужны не только предсказуемые цены, но и предсказуемые объемы поставок, однако, по данным китайской металлургической ассоциации CISA, крупнейшие китайские производители стали будут приобретать до 50% руды по спотовым ценам. Вероятно, по тому же пути пойдут и их коллеги в других странах Восточной Азии, а также в Европе.

Австралийские поставщики руды в этой ситуации стараются держать хорошую мину при плохой игре, заявляя, что переход к торговле сырьем исключительно на спотовом рынке – это именно то, чего они и добивались, хотя, возможно, не так быстро. Тем не менее, по-видимому, появившаяся всего лишь несколько месяцев тому назад система квартальных контрактов на железную руду, если не прекращает свое существование, то, по крайней мере, сильно пошатнулась. Мировой рынок железной руды начинает все больше напоминать рынки цветных металлов, на которых цены меняются в ежедневном режиме и, порой, совершают весьма резкие колебания.

В целом, для металлургических компаний это означает серьезные перемены. Затраты на сырье становятся непрогнозируемыми, а специалистам меткомбинатов придется учиться отслеживать ежедневные изменения котировок железорудных спотовых индексов и осваивать новые финансовые инструменты – железорудные свопы и фьючерсы, которые, очевидно, начнут стремительно распространяться по рынку в ближайшие месяцы. В то же время, стоимость руды теперь будет больше коррелировать с уровнем цен на стальную продукцию – правда, с учетом того, что основное влияние на рынок сырья будет оказывать обстановка в Китае и только в Китае.

В краткосрочном же плане `спотизация` рынка железной руды будет означать, что затраты на железорудное сырье у большинства металлургических компаний в третьем квартале практически не изменятся по сравнению со вторым, а ближе к концу лета возможно даже некоторое их снижение. Таким образом, у металлургов нет необходимости в срочном подъеме цен на свою продукцию, а их чувствительность к спадам становится меньше. Так что, теперь вряд ли что-то может помешать умеренному сокращению стоимости проката (в первую очередь, плоского) на мировом рынке в июле-августе.

Виктор Тарнавский

http://www.rusmet.ru/

Конец эпохи долгосрочных контрактов на мировом рынке железной руды

+380 44 237 XX XX +380 44 237 2567

Идентификатор: 7691

23 июн. 2025 г.